Anleger freuen sich, Banken auch? Die Bafin will Kreditinstitute in die Pflicht nehmen: Prämiensparkunden über unwirksame Zinsanpassungsklauseln zu informieren, ist nur eins von mehreren Todos.

UPDATE vom 21. Juni 2021: Click zur Pressemitteilung der BaFin vom 21. Juni 2021 | BaFin hat die entsprechende Allgemeinverfügung erlassen

Im Fokus der BaFin stehen langfristige Sparverträge, die zwischen 1990 und 2010 mit zahlreichen Privatkunden abgeschlossen wurden, und zwar auch dann, wenn bereits gekündigt wurde.

Was sind Prämiensparverträge?

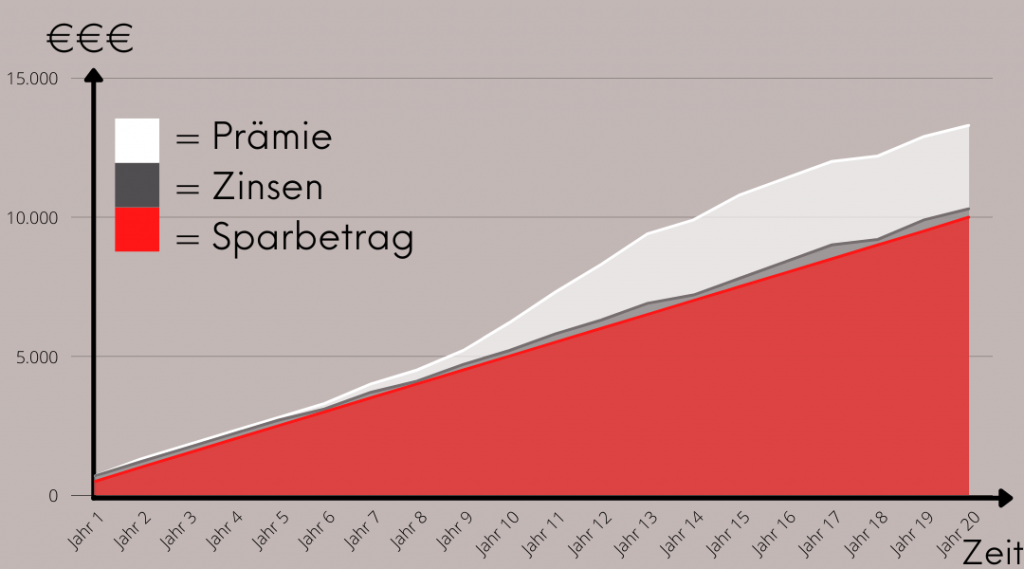

Wer kennt sie nicht – die berühmten Prämiensparverträge? Über Jahre hinweg boten Banken und Sparkassen ihren Privatkunden branchenweit einen bestimmten Vertragstyp an. Auch wenn sich dieser in einzelnen Punkten unterscheidet, basiert er doch grundsätzlich auf demselben Prinzip: Der Sparer zahlt jeden Monat Betrag X ein. Darauf erhält er jährlich (variable) Zinsen und zusätzlich – daher der Name – eine sog. Prämie. Je länger das Geld bei der Bank liegt, umso höher der jährliche Prämiensatz. Er beginnt in der Regel bei wenigen Prozentpunkten, stagniert in den ersten Jahren und steigt dann stetig bis zur sog. höchsten Prämienstufe. Diese kann rund 50 %, vereinzelt sogar 100 %, des angesparten Kapitals betragen. Ist die Prämienhöchststufe erreicht (etwa nach 15 Jahren), werden nach wie vor Zinsen und die Prämie gezahlt, doch nun stagniert der Prämiensatz.

In Niedrigzinsphasen diente die Prämienstaffel als Anreiz. Je länger das Geld liegt, umso attraktiver für den Anleger. Umgekehrt erhöhen sich logischerweise die Zahlungsverpflichtungen von Kreditinstituten. Betriebswirtschaftlich betrachtet keine gute Entwicklung. Den Zeitpunkt – höchste Prämienstufe erreicht – hatten deshalb viele Banken und Sparkassen genutzt: Tausenden von Kunden flatterte plötzlich die Kündigung ihrer langjährigen Verträge ins Haus. Ein Aufschrei der Entrüstung ging durchs Land, begleitet von Klagen ebenfalls entrüsteter Verbraucher oder Verbraucherschutzorganisationen.

In seinem Urteil 14. Mai 2019 (Az.: XI ZR 345/18) hat der BGH ein Machtwort bei den Kündigungen gesprochen:

Die beklagte Sparkasse hatte in ihren AGBs ihr Recht zur ordentlichen Kündigung bis zum Erreichen der höchsten Prämienstufe wirksam ausgeschlossen. Klingt aus Anlegersicht erstmal gut. Bedeutet aber vice versa: Ab diesem Zeitpunkt hatte die Sparkasse das Recht, den entsprechenden Vertrag zu kündigen. Gut für die Kreditinstitute.

Was sagt der BGH zu Zinsanpassungsklauseln?

Zinsanpassungsklauseln in AGB bzw. deren Wirksamkeit waren und sind immer wieder Gegenstand von Prozessen. Im Klartext geht es um Klauseln, die den Kreditinstituten die Möglichkeit einräumen, die Zinsen unbegrenzt einseitig zu ändern | uneingeschränktes einseitiges Leistungsbestimmungsrecht.

Der BGH hatte bereits im Jahr 2004 in einem grundlegenden Urteil vom 17. Februar 2004 – Az.: XI ZR 140/03, solche Regelungen als unwirksam angesehen. Begründung: Die Klausel sei intransparent, der Verbraucher könne auf Basis einer solchen Klausel weder mögliche Zinsänderungen kalkulieren noch Anpassungen nachprüfen. Weitere Urteilen folgten, etwa:

- 2010, Az.: XI ZR 197/09, XI ZR 52/08

- 2017, Az.: XI ZR 508/15

- 2021, Az.: XI ZR 234/20

Dass derartige Klauseln unwirksam sind, ist inzwischen gefestigte Rechtsprechung.

Doch wie sieht eine angemessene Klausel nun aus?

Karlsruhe schweigt. Denn diese Frage hat der BGH weder im Urteil 2004 noch in späteren Entscheidungen beantwortet.

Er gibt lediglich vor, auf welche Weise die Lücke zu schließen sei: Nicht durch die Bank, da sie kein einseitiges Leistungsbestimmungsrecht (§§ 315 Abs. 1, 316 BGB) habe. Was anstelle der unwirksamen Klausel gelten soll, sei ausschließlich im Wege gerichtlicher ergänzender Vertragsauslegung zu ermitteln. Konkret heißt das: Welche Regelung wäre von den Parteien in Kenntnis der Unwirksamkeit der vereinbarten Zinsänderungsklausel gemäß Vertragszweck und nach angemessener Abwägung ihrer beiderseitigen Interessen nach Treu und Glauben (§ 242 BGB) als redliche Vertragspartner gewählt worden (BGH, Urteil vom 13. April 2010, Az.: XI ZR 197/09, Rz.: 18)?

Ein Rezept des BGH, wie die Zinsanpassung in der Praxis aussehen soll, fehlt bislang. Auch unterinstanzliche Gerichte geben hier nur Hinweise, so etwa das OLG Dresden im Urteil vom 22. April 2020, Az.: 5 MK 1/19. Am 6. Oktober 2021 (Az.: XI ZR 234/20) hat der BGH geurteilt, dass eine Zinsanpassung monatlich und unter Beibehaltung des anfänglich relativen Abstands des Vertragszinssatzes zum Referenzzinssatz (Verhältnismethode) vorzunehmen sei. Im Hinblick auf den geeigneten Referenzzinssatz wurde der Ball zurückgespielt: In einer erneuten Verhandlung und Entscheidung sei der geeignete Referenzzinssatz durch das OLG im Wege ergänzender Vertragsauslegung zu ermitteln.

Welche Folgen hat die Rechtsprechung für die Praxis?

Banken und Sparkassen haben auf die höchstrichterliche Rechtsprechung reagiert. Sie entwickelten neue Zinsanpassungsklauseln, die im Neugeschäft, von Verbrauchern und Verbraucherschutzorganisationen weitgehend unkritisiert, verwendet werden.

Probleme gab und gibt es hingegen beim Bestandsgeschäft, sprich den Altverträgen mit den unwirksamen Zinsanpassungsklauseln. Bei diesen Altverträgen wurden die für das Neugeschäft entwickelten Klauseln ebenfalls für die Zinsberechnung angewendet, und zwar einseitig durch das jeweilige Kreditinstitut.

Genau dieses Vorgehen steht nun in der Kritik der BaFin,

- weil die neuen Klauseln stillschweigend angewendet wurden, sprich ohne dies mit den jeweiligen Kunden individuell zu vereinbaren;

- weil Verbraucher nicht darüber informiert wurden, dass bis dato eine unwirksame Klausel verwendet wurde und

- weil keine Nachberechnung der Zinsen erfolgte.

Die Bafin plant zur Umsetzung ihres Vorhabens, Verbrauchern eine angemessene Verzinsung zukommen zu lassen, eine Allgemeinverfügung. Inhalt: Kreditinstitute müssen

- ihre Kunden über unwirksame Zinsanpassungsklauseln informieren,

- erklären, ob durch die unwirksame Klausel zu wenig Zinsen gezahlt wurden,

- eine ggf. entstandene Differenz erstatten.

Alternativ sind individuelle Vereinbarungen möglich.

Bis zum 26. Februar 2021 hatten Kreditinstitute Zeit, sich zu äußern | Anhörungsschreiben vom 29. Januar 2021. Eine flächendeckende Einigung wurde bislang nicht erzielt, so dass es wohl zum Erlass der Allgemeinverfügung kommen wird. Abgesehen vom Verwaltungsaufwand, der dies den Banken beschert, werden sich auch rechtliche Fragen stellen, etwa wie mit an sich verjährten Zinsansprüchen umzugehen ist.

Click zur BaFin | Pressemitteilung vom 29. Januar 2021

Click zur BaFin | Fachartikel vom 17. Februar 2021

Click zum BGH | Pressemitteilung vom 6. Oktober 2021 – Nr. 182/2021